界面新闻记者 |

6月27日,大业信托股权转让信息在北京产权交易所正式挂牌。

中国东方资产管理股份有限公司(下称:中国东方)拟将所持有的41.67%大业信托股权挂牌转让,转让底价16.99亿元。本次挂牌时间自2024年6月28日起,至2024年7月25日止。

挂牌信息显示,中联资产评估集团以2023年6月30日的大业信托账面价值为基准评估获得。

截至2023年6月30日,大业信托资产总计29.01亿元,负债总计10.77亿元,净资产18.23亿元。净资产对应评估价值40.78亿元,溢价率高达1.24倍。且净资产估值较今年5月末的大业资产净资产仍高出不少。

截至2024年5月31日,大业信托所有者权益达到32.48亿元。今年前5个月,公司实现净利润4199.18万元,盈利水平超2023年全年的3556.06万元。

6月26日的预披露公告提到,大业信托2023年末存量信托资产规模创最近五年新高,近800亿元。截至2023年末,公司保持持续盈利,累计成立的信托规模超8000亿元,累计分配股东红利近4亿元,实现了资本的快速升值和股东的良好回报。

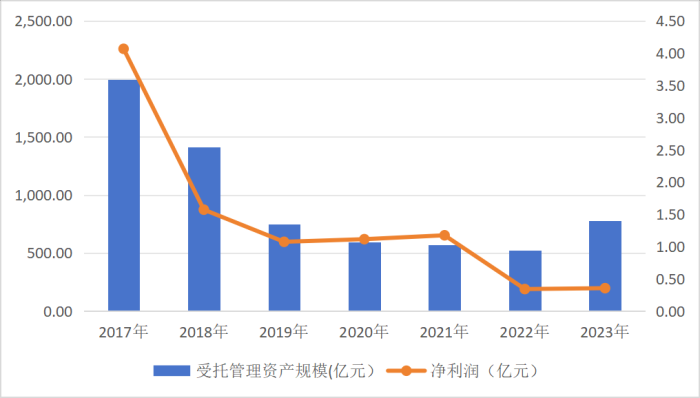

结合过往年报看,2017-2021年,大业信托净利润均在亿元以上,受行业环境影响,2022年净利润突然下滑至0.34亿元,尽管2023年回升至0.36亿元,但远不及2021年前水平。

受托管理规模亦是如此,受资管新规所影响,大业信托存续信托资产规模迅速滑落至1000亿元以下,同样是在2023年才出现明显反弹迹象。截至2023年末,公司存量信托资产余额创下近五年新高,但仍未回升至千亿规模。

数据来源:年报、界面新闻整理

不过,受托资产规模及净利润的反弹或预示着公司业务转型已有成效。

中国东方向界面新闻记者回应称,此次股权转让,系中国东方坚决贯彻落实党中央关于金融工作决策部署,按照金融监管要求,进一步回归主责主业,推动资本、资源向不良资产核心主业不断聚集的重要举措。同时,此举也有利于优化大业信托股权结构,推动其加快业务转型、实现高质量发展。

另值一提的是,在本次正式挂牌中,中国东方并未为唯一“卖方”。挂牌信息显示,大业信托其他股东根据公司章程约定享有同等条件下的优先购买权与随销权。

截止信息披露公告起始日,大业信托股东广州金融控股集团有限公司(下称:广州金控,持股38.33%)已明确表示,在同等条件下不放弃行使随销权或优先购买权;标的企业股东广东京信电力集团有限公司(下称:广东京信,持股20%)已明确表示,在同等条件下不放弃行使随销权或优先购买权,若行使随销权,将出让18%标的企业股权。

意向受让方在被确定为受让方后,应向标的企业其他股东以同等条件发出收购其持有的全部或部分标的企业股权的要约。

因此,若广州金控和广东京信均行使随销权,上述三位原始股东将合计转让大业信托98%。

按照中国东方挂牌底价推算,本次受让方的交易对价将高达39.96亿元。且按照交易条件,本次项目受让方须以货币性资产一次性支付,但项目可接受联合受让。

有业内人士指出,如此资金体量,民营企业接盘的可能性较低。

作为四大AMC系信托之一,股东及年报表述下的大业信托近年来虽保持稳健发展,但在wind有数据统计的59家信托机构中,大业信托净利润规模仍仅排名第49位。

与同类三家AMC系信托公司比,大业信托盈利水平虽位列第二,高于华融信托和长城新盛信托,但与第一的金谷信托(2023年实现净利润3.38亿元)相比,仍存在显著差距。