界面新闻记者 |

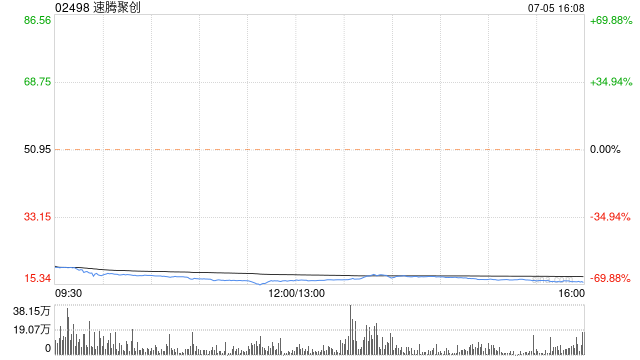

继6月5日纳川股份(300198.SZ)大跌7.94%,6月6日该只股票开盘再度大跌3.45%,报1.13元/股,已接近1元币值生命线。就在6月4日该公司收到年报问询函,其受限资产问题受到监管层的关注。

一家拟上市公司证券事务代表对界面新闻表示,一家公司的账面资产受限比例较高,资产变现能力就会随之下降,其偿债能力可能受到严重影响,现金流也可能告急。

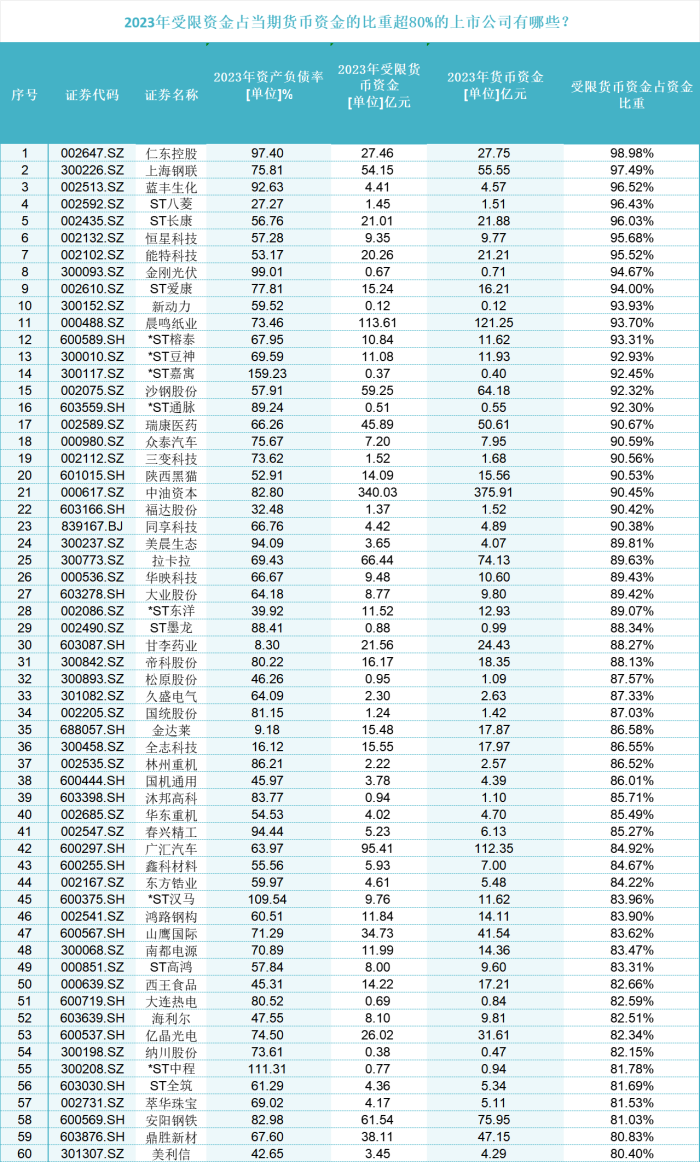

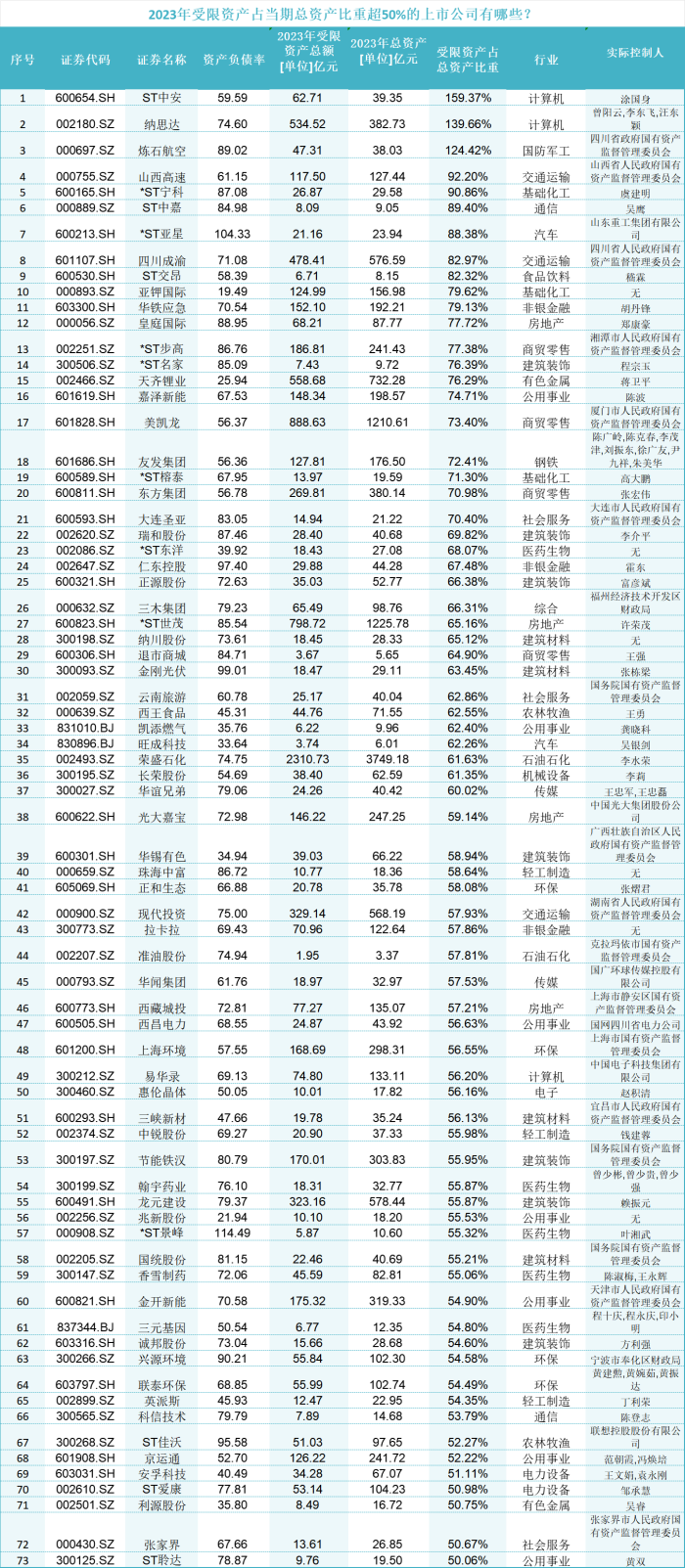

根据界面新闻统计,截至2023年末,受限资金占当期货币资金比重超50%的上市公司达285家,比重超80%的达60家;受限资产占总资产比重超30%的达332家,比重超50%的达73家。

纳川股份七成资产受限

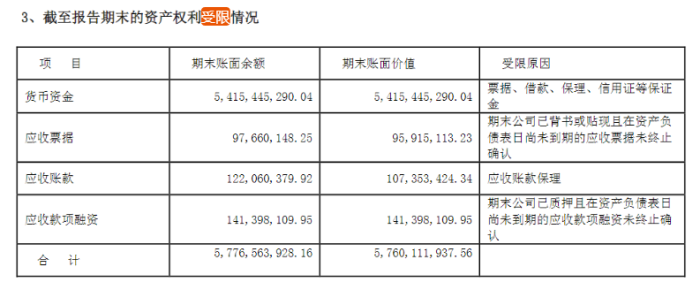

数据显示,2023年纳川股份货币资金为0.47亿元,但受限资金高达0.38亿元,即意味着公司账上超八成资金无法正常使用。更为严重的是,该公司近七成总资产也处于受限状态,受限资产高达19.8亿元,占当期总资产的比重达69.89%。

界面新闻发现,除货币资金外,该公司在建工程、固定资产、无形资产、应收账款、合同资产、投资性房地产、长期股权投资和其他非流动资产均受限,受限原因主要为银行质押贷款。

这使得公司负债率高企,2023年末资产负债率高达73.61%,纳川股份短期借款、一年内到期的非流动负债及长期借款余额合计约11.43亿元,其中,一年内需偿还的借款合计约4.93亿元。但账上可自由使用不受限的货币资金不足1000万元。

受限资金过高暗藏风险。前述拟上市公司证券事务代表对界面新闻表示,该上市公司受限资产主要用于了银行质押贷款,若公司现金流出现问题,相关银行也将受到波及。

对于此,交易所问询,纳川股份需说明截至回函日一年内需偿还的借款明细,包括但不限于出借方名称、借款期限、利率、罚息、担保情况、是否逾期、后续的偿债计划,结合可利用融资渠道、现金流、可变现资产等,说明公司是否具备相应的偿债能力。

纳川股份主营业务由排水管材研发制造销售、管道修复、管道工程服务、管网投资运营业务,以及新能源汽车业务两部分构成。不过该公司固定资产等多个项目用于银行质押,由于高比例受限,其受限资产包含哪些,担保金额和期限又是什么,其中又是否包含关键生产设备、又是否存在被冻结或处置风险,进而影响公司正常的生产经营?对于此,交易所也予以问询。

2023年度,纳川股份实现营业收入3.96亿元,同比下降21.86%;实现归属于上市公司股东的净利润为-3.06亿元,同比下降0.65%。

A股哪家上市公司受限资产高?

前述证券代表对界面新闻表示:“ 造成资产受限的原因多种多样,比如保证金,抵押或质押,诉讼冻结、法院查封、财产扣押、其他冻结,专款专用,法定存款准备金、风险准备金等都能使得资金受限。受限资产情况一定程度上反映了企业的流动性和偿债能力。一家公司的账面资产受限比例较高,资产变现能力就会随之下降,其偿债能力可能将受到严重影响,现金流也可能告急”。

在所有受限资产中,流动性最强的货币资金是否受限、受限比重的多少至关重要。

根据界面新闻统计,截至2023年末A股5300家上市公司中,受限资金占当期货币资金比重超50%的达285家,比重超80%的达60家。仁东控股(002647.SZ)、上海钢联(300226.SZ)、蓝丰生化(002513.SZ)、ST八菱(002592.SZ)、ST长康(002435.SZ)、恒星科技(002132.SZ)、能特科技(002102.SZ)其比重均已超过95%。

以仁东控股为例,截至2023年末其账上受限资金高达27.46亿元,当期货币资金也才为27.75亿元,这意味着账上近99%的资金均无法自由使用。年报显示,其货币资金受限原因在于资金用于了客户备付金、保证金、风险准备金及冻结资金。值得注意的是,该公司2023年末资产负债率高达97.4%。

连续亏损四年后,仁东控股2023年继续亏损。年报显示,公司2023年营收为18亿元,同比增长8.66%;净利润亏损2.15亿元,同比亏损加剧。审计机构对公司2023年年报出具了带强调事项的非标准无保留意见的审计报告,截至2023年底该公司借款逾期金额为8.53亿元。

继仁东控股之后,上海钢联截至2023年末其账上受限资金高达54.15亿元,当期货币资金也才为55.55亿元,这意味着账上仅3%的资金能够自由使用。年报显示,其货币资金受限的原因在于资金用于了票据、借款、保理、信用证等保证金。值得注意的是,该公司2023年末资产负债率高达75.81%。

报告显示,2023年上海钢联实现营业收入863.14亿元,较上年同期增长12.73%;归属于上市公司股东净利润2.40亿元,较上年同期增长18.30%。

除受限资金外,上市公司其他资产受限比重过高也将对公司带来巨大冲击。

根据界面新闻统计,截至2023年末,A股受限资产占总资产比重超30%的达332家,比重超50%的达73家。ST中安(600654.SH)、纳思达(002180.SZ)、炼石航空(000697.SZ)、山西高速(000755.SZ)、*ST宁科(600165.SH)受限资产占总资产比重均超过90%。

ST中安受限资产已远超总资产,其受限比重之高位居A股第一。截至2023年末,其受限资产达62.71亿元,当期公司总资产也才不过39.35亿元,受限资产占总资产的比重高达近160%。其旗下货币资金、固定资产、投资性房地产、长期股权投资等资产或被冻结或被抵押,诸多资产面临诉讼保全。

ST中安年报也收到问询函。在问询函中,上交所关注了ST中安的多个方面,包括其2023年年度报告中披露的主营业务、财务状况、毛利率变动、货币资金、其他应收款、预付款项等信息。2023年公司负债率高达近60%。

紧随ST中安,纳思达受限资产也远超总资产,位居A股第二。截至2023年末,其受限资产达534.52亿元,当期公司总资产也才不过382.73亿元,受限资产占总资产的比重高达近140%。该公司旗下货币资金、应收账款、存货、固定资产、在建工程等诸多资产多因借款抵押或质押而受限。2023年负债率高达74.6%。

纳思达原名珠海艾派克科技股份有限公司,2014年通过借壳万利达实现上市,上市后通过一系列的并购重组,迅速扩大了公司的营业收入规模,形成了打印机业务、通用耗材业务、芯片业务三大板块。公司实现营业收入240.62亿元,同比下降6.94%,实现归母净利润大亏61.85亿元。