光大期货:10月14日矿钢煤焦日报

钢材:财政政策发力宽松,市场情绪仍有提振

螺纹方面,本周全国螺纹产量环比增加11.12万吨至236.26万吨,同比减少16.53万吨;社库环比减少13.46万吨至302.38万吨,同比减少181.16万吨;厂库环比增加1.22万吨至138.47万吨,同比减少70.78万吨。本周螺纹表需环比增加60.99万吨至248.5万吨,同比减少20.16万吨。螺纹周产量连续第七周回升,库存小幅下降,表需回升,数据表现一般。目前长短流程钢厂利润均处于年内高位,钢厂生产积极性抬升,螺纹产量持续回升,市场供应压力有所加大。不过目前螺纹库存仍处于低位,部分市场仍有缺规格现象,短期市场压力整体不大。螺纹自身基本面供需驱动不强,宏观政策变化对市场情绪影响较大。本周六国新会上财政部宣布了一揽子有针对性增量政策举措,包括加力支持地方化解政府债务风险,较大规模增加债务额度;发行特别国债支持国有大型商业银行补充核心一级资本;综合运用地方政府专项债券、专项资金、税收政策等工具,支持推动房地产市场止跌回稳等,财政政策整体释放出进一度积极的信号,对市场情绪将形成提振。预计短期螺纹盘面或呈现震荡偏强走势。

热卷方面,本周热卷产量环比回升2.35万吨至308.19万吨,同比减少8.74万吨;社库环比回落3.47万吨至298.13万吨,同比减少7.48万吨;厂库环比回落4.3万吨至85.17万吨,同比减少7.48万吨。本周热卷表观消费量环比回升1.56万吨至315.96万吨,同比增加0.29万吨。热卷产量小幅增加,库存继续下降,表需回升,数据表现偏强。近期钢厂生产螺纹利润好于热卷,铁水优先流向生产螺纹,热卷供应压力有所减弱,市场库存也已经低于去年同期水平。而宏观政策近期宽松不断,热卷下游企业补库积极性增强,热卷市场交易活跃度有所提升。本周宝钢出台11月价格政策,对热轧、普冷出厂价格大幅上调500-550元/吨,显示钢厂订单有所好转,挺价意愿坚决。预计短期热卷盘面震荡偏强运行。

铁矿石:铁水产量加速回升,铁矿供需延续改善

供应端,本期进口矿发运量回落,到港量大幅回落。。 本期全球铁矿石发运总量2981.2万吨,环比减少396.9万吨。澳洲巴西铁矿发运总量2402.6万吨,环比减少356.3万吨。澳洲发运量1765.6万吨,环比减少147.5万吨,其中澳洲发往中国的量1433.3万吨,环比减少157.6万吨。巴西发运量637.0万吨,环比减少208.8万吨中国47港铁矿石到港总量2100万吨,环比减少870.6万吨;中国45港铁矿石到港总量1958.7万吨,环比减少903.5万吨;北方六港铁矿石到港总量为941.8万吨,环比减少695.4万吨。预计下周发运量或将有所回升,到港量也将回升。

需求端,目前钢厂利润处于高位,钢厂增产积极性较强,本周高炉开工率、产能利用率、铁水产量全面回升,本周247家钢厂日均铁水产量233.08万吨,周环比回升5.06万吨,较去年末增加11.8万吨,同比减少12.87万吨。进口矿日耗环比回升5.26万吨至288.15万吨、疏港量环比回落1.3万吨至325万吨,港口现货日均成交量环比回落13.3万吨至101.7万吨。

库存端,本周45港口铁矿石库存环比回升53.01万吨至15015.93万吨,年初以来累计增加3114.2万吨,同比增加4260.33万吨。247家钢厂进口矿总库存环比增加300.57万吨至8985.3万吨,年初以来累计减少541.65万吨,同比增加142.49万吨。在港船舶数增加21船至124船,同比增加24船。

综合来看,本期铁矿石发运量、到港量大幅回落,钢厂铁水产量回升加快,港口及钢厂库存均有所累积,铁矿石供需阶段性小幅改善。本周钢厂盈利率快速扩大,247家钢厂盈利率达到71.43%,预计铁水产量仍将继续回升,钢厂对铁矿石仍有补库需求。另外,财政部在新闻发布会上表态将在近期推出一揽子增量政策举措,市场对于财政政策进一步发力加码充满期待。预计短期铁矿石盘面或将震荡偏强运行。

煤焦:焦炭开启第六轮提涨,铁水产量回升支撑原料价格

焦炭方面,国庆假期期间焦炭现货五轮提涨落地,五轮提涨后湿熄焦上涨250元/吨,干熄焦上涨275元/吨,第六轮提涨未完全落地,期货价格节后高开后回落,期 货2501合约下跌118元/吨,基差有所走强。供应方面,钢材价格近段时间连续反弹,市场情绪也是有所回暖,焦炭也是开启了连续五轮提涨,焦化企业的生产利润也因 此有所好转,从节前的亏损40元/吨恢复到了盈利30元/吨左右,独立焦化企业的生产积极性因此有所提升,产量有小幅的回升。需求方面,钢材价格走高驱动钢厂利润 持续好转,钢厂盈利率也从接近全面亏损回到了70%左右的钢厂盈利,因此钢厂复产的信心有所增强,钢厂高炉开工率和产能利用率均有所回升,铁水日均产量也回到 了233.08万吨/日,从而支撑了焦炭的需求。库存方面,本周230家独立焦企库存去库3.37万吨;钢厂焦炭库存增加4.58万吨;焦炭港口库存去库4.04万吨,呈现库存向下 游转移的现象。综合来看,政策端的支持扭转了市场的预期,相关具体政策虽然还没有落地,但是强预期的交易逻辑仍旧驱动着盘面偏强运行,市场仍旧在定价政策带 来的增量需求,部分市场参与者囤货也带动了现货的成交,但是现实仍旧是偏弱,高成交量没有持续性,因此现货和期货的波动均有所放大,政策对市场情绪影响还在 延续,预计短期焦炭盘面呈现偏强的运行态势。

焦煤方面,国庆假期开始截止本周国内炼焦煤现货市场有所上涨,山西中硫主焦煤涨100元/吨;蒙煤价格涨幅小于国内煤种,蒙5#原煤环比上涨40元/吨、蒙3#精 煤上涨70元/吨;期货2501合约节后高开回落下跌62元/吨,基差有所走强。供给方面,国庆假期期间煤矿安全生产为主,部分煤矿产量有所减少,523家样本矿山原煤 产量减少8.76万吨、精煤产量减少19.32万吨;洗煤厂产能利用率回落1.29%,洗煤厂日均产量减少1.63万吨,蒙煤通关量维持中低位运行。供应端整体有所减少。需求方 面,钢材价格走高修复了钢厂利润,焦炭因此得以空间连续提涨5轮落地,从而焦化企业的利润也得以修复,进而带动焦煤价格走高,目前焦化企业的焦煤库存位于低 位,焦企的生产积极性又有所提升,因此短期焦企的补库需求对焦煤仍旧有支撑。库存方面,523家样本矿山原煤库存减少8.76万吨,精煤库存减少19.32万吨,洗煤厂 原煤库存增加1.27万吨,精煤库存减少4.5万吨,独立焦企库存增加39.74万吨、钢厂焦煤库存增加13.8万吨,港口焦煤库存增加9.53万吨,焦煤库存总体累库51.72万吨。 综合来看,黑色产业链目前价格普遍回升,钢材价格涨价修复钢厂利润进而带动原料价格上涨,政策端目前仍旧在维持着市场预期,现实现货成交相较于9月中旬也是 有所好转,但是成交好的状态更多是脉冲式的,持续性相对弱一些,因此现货和期货盘面的波动均是有所加剧,政策对于市场预期的呵护仍旧存在,预计焦煤盘面短期 将呈现偏强的运行态势。

废钢:电炉平电利润较好,废钢估值有修复空间

本周废钢价格有所回升,除华南地区外其他地区价格均上涨。本周全国废钢价格指数上涨43元/吨至2363.6元/吨。

供给端,本周钢厂废钢日均到货量持续回升。本周255家钢厂废钢日均到货量57.8万吨,环比增加15.8万吨。废钢破碎料加工企业产能利用率、产量、开工率均有所回升。

需求端,废钢需求大幅回升,255家钢厂废钢日耗环比增加8.2万吨至49.4万吨,其中短流程钢厂日耗环比增加3万 吨,长流程钢厂日耗环比增加4.3万吨,全流程钢厂日耗增加0.9万吨。49家电炉厂产能利用率环比回升16%、89家短流程钢厂产能利用率环比回升13.2%。

利润方面,短流程钢厂利润峰电、平电利润有所走差,江苏谷电利润盈利260元/吨左右,平电利润盈利100元/吨左右。

库存端,短流程钢厂废钢库存环比增加14万吨至130万吨,长流程钢厂废钢库存环比增加14万吨至171万吨。

综合来看,政策对于市场的呵护仍旧存在,钢材价格持续走高驱动钢厂利润修复,短流程钢厂的利润也因此有所 走扩,短期电炉利润虽然有所减少,但是平电利润仍旧为正,因此对于短流程钢厂来说开工生产仍旧具有吸引力,因 此对于废钢的需求也会得以延续,平电利润为正也给与了废钢一定的估值修复空间,预计短期废钢呈偏强的运行态势。

铁合金:基本面支撑有限,关注市场情绪变化

锰硅:供需边际好转,但仍相对宽松,成本端支撑力度增强,锰硅持续上行驱动力度偏弱。近期市场情绪波动较大,预期端的变化对商品价格的影响持续且反复,本周黑色板块走势偏弱,锰硅期价重心震荡下移。供应端来看,锰硅产量当周值在逐渐下降,截止到10月11日,锰硅产量当周值为17.3万吨,周环比下降1.83%,锰硅产量当周值已经低于近年来同期中位水平。需求端,本周锰硅需求量环比上涨2%至12.6万吨,锰硅需求边际好转中,目前锰硅需求量当周值接近往年同期水平,但同比依旧下降。整体来看,锰硅供需格局边际好转,但仍稍显宽松,63家锰硅样本企业库存为18.55万吨,环比下降1.3万吨,同比小幅增加。成本端来看,节后锰矿价格仍在持续波动,以天津港为例,截止到10月11日,澳矿价格41.5元/吨度,较节前上涨0.5元/吨度,加蓬矿价格37.5元/吨度,较节前下降1.5元/吨度,南非半碳酸价格32.5元/吨度,较节前上涨0.5元/吨度。化工焦价格较节前上调约150-200元/吨,南北方大区锰硅整体生产成本较节前上调140-190元/吨,成本端的支撑增强。综合来看,当前锰硅供需格局稍显宽松,基本面的驱动力度有限,情绪端的波动同样是近期需要关注的重点因素,预计短期锰硅价格震荡运行为主。

硅铁:硅铁产需双增,整体供需格局仍较为宽松,成本端有一定支撑,整体驱动有限。近期市场情绪波动同样对硅铁价格有一定影响,需要持续关注。基本面来看,内蒙古及宁夏地区硅铁即期生产利润转正,目前约150-250元/吨左右。硅铁产量当周值持续增加,截止到10月11日,硅铁产量当周值为11.19万吨,周环比增加2.47%,硅铁产量当周值位于历史同期高位水平。需求端,硅铁需求自8月底开始逐渐好转,截止到10月11日,硅铁需求量当周值为2.06万吨,周环比增加2.03%,硅铁需求量当周值逐渐接近往年同期正常水平,但目前绝对值月依旧偏低。库存端,60家样本企业库存为5.68万吨,环比小幅下降0.19万吨,库存压力变化不大。硅铁成本端有一定支撑,兰炭小料价格较节前环比有一定上调,本周较为稳定。综合来看,近期硅铁供需边际双增,但市场观望情绪仍较为严重,关注市场情绪波动及产需表现。

“光大期货:10月14日矿钢煤焦日报” 的相关文章

消息称央行已正式下发保障房再贷款有关通知 | 宏观晚六点|界面新闻

宏观要闻 保障房再贷款有关通知已正式下发 据《21世纪经济报道》消息,人民银行已向21家全国性银行印发《关于设立保障性住房再贷款有关事宜的通知》,明确保障性住房再贷款采取“先贷后借”模式,按季度发放。金融机构于每季度第一个月10日(遇节假日顺延)前以正式文件向人民银行申请保障性住房再贷...

欧盟将对中国钛白粉加征关税,龙佰集团股价大跌8%

界面新闻记者 | 庄键 欧盟去年针对中国钛白粉企业展开的反倾销调查有了新进展。 6月14日,《21世纪经济报道》援引浙商证券的报告称,欧盟委员会针对中国钛白粉反倾销税的初稿显示,对龙佰集团(002601.SZ)及旗下公司加征39.7%关税,对中核钛白(维权)(002145.SZ )加征1...

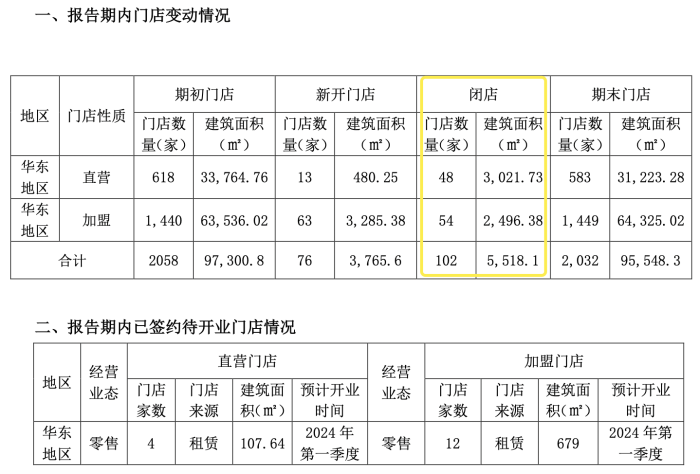

一鸣食品一季度关店数创新高,它说是因为加盟商运营压力大|界面新闻

界面新闻记者 | 赵晓娟 界面新闻编辑 | 牙韩翔 经营鲜奶吧的一鸣食品(605179.SH),因关店太多引发投资者注意。 一鸣食品2024年第一季度经营数据公告显示,一鸣食品一季度加盟店新开63家,闭店54家。直营店新开13家,闭店48家,算下来,一季度一鸣食品的净增门店数量为-...

中国中车(601766.SH)3-6月合计签约436.2亿元合同

中国中车(601766.SH)发布公告,公司于2024年3-6月期间签订了若干项合同,合计金额约436.2亿元人民币,约占公司中国会计准则下2023年营业收入的18.6%。...

白糖:内外糖价下跌,关注市场变化

快讯摘要 白糖、苹果、生猪、油脂、豆菜粕等期货价格波动,受多种因素影响,投资者需关注市场变化。...

*ST洪涛等数十家ST公司欲重组自救,*ST名家宣布重组梦碎|界面新闻 · 证券

界面新闻记者 | 尹靖霏 资产重组梦破灭,*ST名家(300506.SZ)股价走低,截至6月18日该公司市值下跌3.91%,报1.72元/股,市值不到12亿元。 2024年5月17日公告显示,*ST名家被债权人申请破产重整,并申请启动预重整程序。 5月22日有投资者在互动平台向*...