记者|赵阳戈

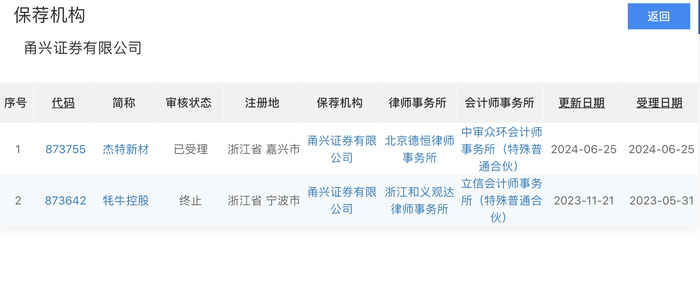

由甬兴证券保荐的杰特新材(873755.NQ),叩响北交所大门,于6月25日获得受理。该公司目前营业收入规模2个亿,净利润约3500万元。需要指出的是,该公司控股方在发行后,控股比例将下降至32%,后续增发空间或遭到压制。

毛利率逐年提升

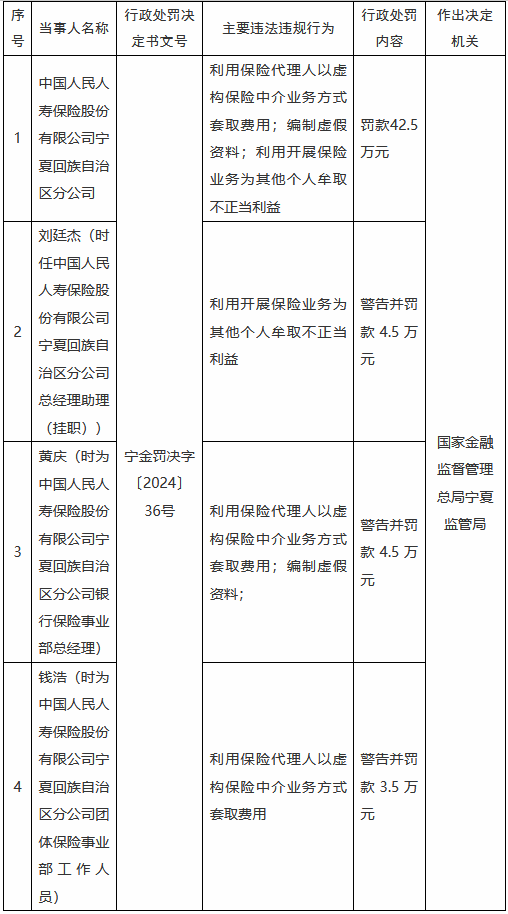

资料显示,杰特新材成立于2010年11月18日,注册资本3410万元,之前2022年7月20日,于全国中小企业股转系统挂牌,主办券商为甬兴证券,年报审计机构为中审众环会计师事务所(特殊普通合伙)。这是甬兴证券保荐的北交所项目第二单,此前牦牛控股(873642.NQ)已终止。

据悉,杰特新材系一家专注于多品类玻纤基布、化纤基布、涂层布的研产销的高新技术企业,是国内工业用玻纤布行业细分领域的先进制造企业之一。公司表示自己的产品能迎合各类客户的差异化、定制化需求,产品可具备防火阻燃、耐高温、耐候、降噪、防水、防风、遮阳、绝缘等多项性能,常应用于窗帘、船舶、火车、汽车运输用篷布、码头、机场大厅、展览中心等。

截至2023年12月31日,公司已获得授权专利65项,其中发明专利25项、实用新型专利40项。公司科研项目 “大型场馆用高性能超宽聚四氟乙烯/玻纤复合膜材关键技术及产业化”项目荣获2022年浙江省技术发明三等奖。公司研发费用占营业收入比7.47%。

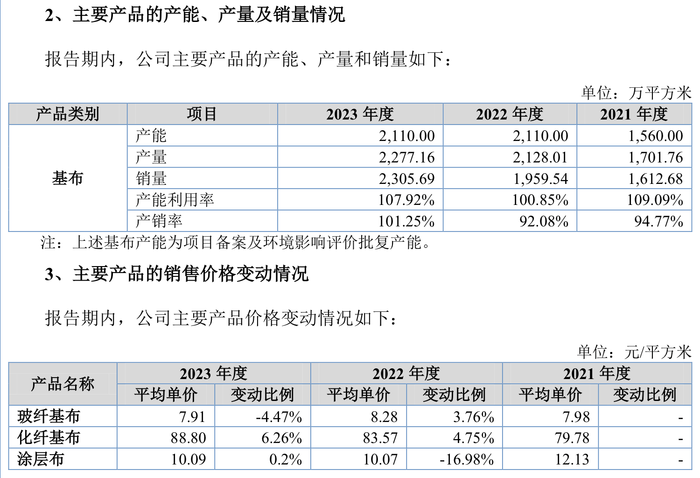

具体看,杰特新材生产的玻纤基布营收占比64.19%,化纤基布1.1%,涂层布34.7%,其他品种布0.01%。这其中,基布2023年产能2110万平米,产量2277.16万平米,销量2305.69万平米,产能利用率达到107.92%,产销率101.25%。不过值得注意的是,玻纤基布2023年平均单价7.91元,同比有4.47%的下滑。

数据显示,杰特新材2021年至2023年的营业收入分别为1.46亿元、1.82亿元、2.08亿元,净利润1331.3万元、1638.8万元、3543.45万元。2021年至2023年杰特新材的毛利率分别为27.26%、29.21%、34.92%。

前五客户贡献近6成收入,前五供应商提供7成采购

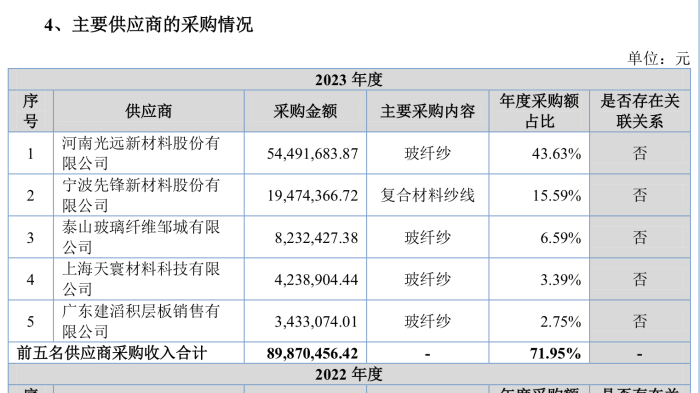

根据说明书,杰特新材的主要原材料为玻纤纱、化纤纱、浆料等,经过多年的发展,采购渠道趋于稳定,规模较大的供应商如泰山玻纤、中国巨石、河南光远、国际复材等。公司产品直接材料成本占主营业务成本的比例达到65.41%。

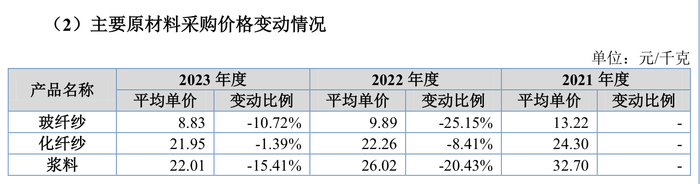

值得注意的是,玻纤纱、化纤纱、浆料近年来采购价格在下降,2023年玻纤纱均价8.83元/千克,变动比例-10.72%,化纤纱均价21.95元/千克,变动比例-1.39%,浆料均价22.01元/千克,变动比例-15.41%。这该是毛利率逐年提高的原因之一。

2023年,公司对前五供应商的采购金额达到了8987.05万元,占比71.95%。

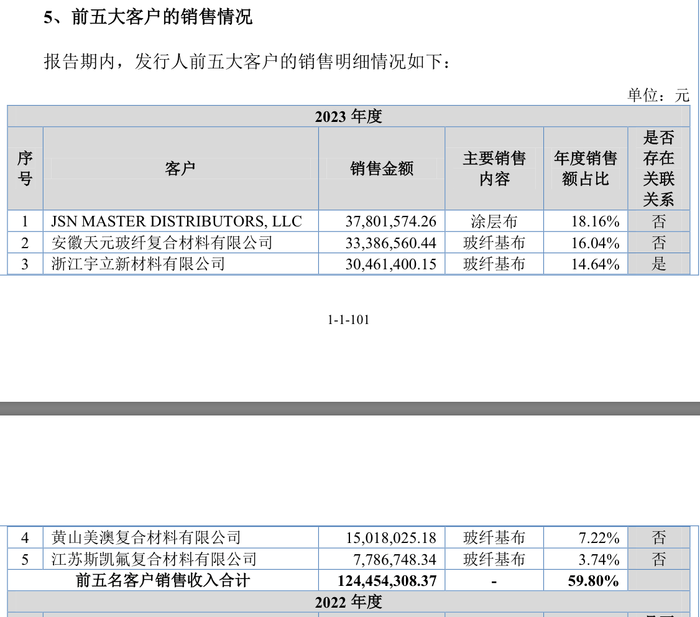

客户方面,杰特新材也有一定的集中度。2023年前五客户合计销售收入占比达到59.8%,较2022年的63.28%有下降,但比例也仍然不低。其中第一大客户系JSN MASTER DISTRIBUTORS, LLC,比例为18.16%。

需要指出的是,前五大客户中浙江宇立新材料有限公司为公司的关联方,系公司控股股东、实际控制人之一谈栋立姨父张建平及其女儿张宇蝶控制的企业。

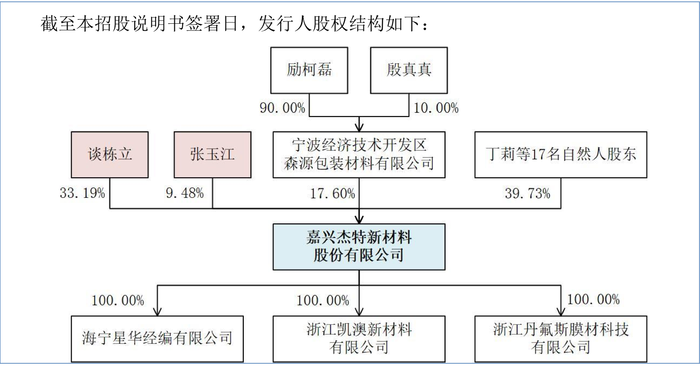

发行后控制比例下降至32%

根据说明书,杰特新材控股股东、实际控制人为谈栋立、张玉江。谈栋立持有公司1131.67万股,占公司总股本的33.19%; 张玉江持有公司323.33万股,占公司总股本的9.48%。谈栋立、张玉江合计持有公司1455万股,占公司总股本的42.67%,二者签署了《一致行动人协议》。

据悉,谈栋立、张玉江是公司的主要创始人,共同创建了公司的采购、生产、销售等经营管理体系。

而此次,杰特新材拟公开发行不超过1136.6667万股,或全额行使超额配售选择权后不超过1307.1667万股。发行完成后,公司总股本不超过4546.6667万股(含本数,未考虑超额配售选择权),或全额行使超额配售选择权后不超过4717.1667万股(含本数),发行后股本均不低于3000万股。如果按照1136.6667万股来计算,发行后谈栋立和张玉江合计持股比例降至32.00%,控制权比例较低。

杰特新材也表示,若实际控制人丧失对公司的控制权,可能会导致公司经营管理团队、发展战略和经营模式发生变化,从而对公司的经营产生不确定的影响。

另外,如果想保住30%的红线,那后续杰特新材定增的空间也受到压制。