记者|张乔遇

智驾行业IPO阵营再添新军。近日,智能驾驶及智能座舱解决方案提供商佑驾创新再次向港交所递交招股书,拟冲刺上市。

本次IPO,佑驾创新委任中信里昂证券有限公司及中国国际金融香港证券有限公司为整体协调人,并在6月6日新增软库中华金融服务有限公司、安信国际证券(香港)有限公司及长桥证券(香港)有限公司三家机构作为整体协调人。

佑驾创新为上市布局已久。早在2023年8月,公司便启动了A股上市辅导,由国泰君安担任辅导机构。然而,经过一段时间的筹备和考量,公司于2024年5月决定终止A股上市辅导,后转战港交所。

近年来,智驾企业上市动作频频,市场竞争日趋激烈。不久前,Momenta Global Limited(梦腾智驾环球有限公司)通过境内运营实体魔门塔(苏州)科技有限公司(下文简称:Momenta)提交的境外发行上市备案材料,获证监会收悉。此外,文远知行、纵目科技以及小马智行等一众自动驾驶初创企业也在冲刺IPO。

市场份额仅0.6%

汽车智能化的快速发展使智能驾驶解决方案成为全球整车厂差异化车型的关键竞争因素。因此,各国整车厂都在积极倡导提升车辆的智能化水平,并在很大程度上增加了在智能驾驶领域的投资。

汽车智能化解决方案聚焦在两个关键领域:智能驾驶解决方案及智能座舱解决方案。具体而言,智能驾驶解决方案致力于提高出行的安全性和效率,而智能座舱解决方案旨在提高驾驶体验,增强便利性和趣味性。

根据灼识咨询资料,按收入计,包括智能驾驶解决方案及智能座舱解决方案在内的全球汽车智能化解决方案市场规模于2023年达到5899亿元,预计2028年将增至13303亿元,复合年增长率17.7%。

中国是全球最大的汽车市场,按收入计,中国汽车智能化解决方案的市场规模(包括智能驾驶解决方案及智能座舱解决方案)于2023年达到1750亿元,预计2028年将达到4312亿元,复合年增长率为19.8%。

中国的智能驾驶解决方案行业的快速增长液吸引了多元化参与者参与其中。第三方供应商是该行业的主要参与者,包括新兴科技公司、传统一级供应商和科技巨头。

佑驾创新在招股书中称,公司是中国领先的智能驾驶及智能座舱解决方案供应商,为驾驶体验的关键环节提供解决方案,包括领航、泊车和舱内功能。公司目前的智能驾驶解决方案组合涵盖了从L0(应急辅助)到L4(高度自动驾驶)自动驾驶的各类解决方案,可以满足不同场景和车型的需求。

尽管佑驾创新在智能驾驶解决方案领域取得了一定的成绩,但其市场规模仍然有限。按2023年L0至L2+╱L2++解决方案收入计,佑驾创新在中国智能驾驶解决方案行业国内供应商排名第六,市场份额仅0.6%,与第一名6.6%的市场份额存在较大差距。

持续亏损急需上市“补流”

2021年至2023年(报告期),佑驾创新的收入呈现出稳步上升的趋势,分别为1.75亿元、2.79亿元和4.76亿元。其中,智能驾驶解决方案收入占比分别高达98.8%、95.7%和81.1%,为公司收入的支柱。

佑驾创新的智能驾驶解决方案主要包括iSafety和iPilot系列,以及iRobo解决方案(正在开发中)。报告期及2024年1月1日至2024年5月20日,佑驾创新已分别与12、13、14及12家整车厂就18、19、20及17款车型的智能驾驶解决方案开展定点项目的持续开发,并分别与10、17、20及22家整车厂就22、50、56及60款车型进行了量产。2023年,公司智能驾驶解决方案的销量超过78万套。

然而,尽管收入持续增长,佑驾创新目前仍面临亏损的挑战。报告期的净利润分别为-1.40亿元、-2.21亿元和-2.07亿元;即使在扣除以股份为基础的付款后,经调整净利润也呈现出亏损状态,分别为-1.31亿元、-2.06亿元和-1.85亿元。

从现金流的角度看,佑驾创新经营活动现金流净额分别为-2.52亿元、-2.55亿元和-2.76亿元,公司经营活动面临着较大的资金压力。

究其原因,从成本端来看,佑驾创新报告期对应毛利率分别为9.7%、12.0%和14.3%,虽然呈现上升趋势,但整体毛利率水平仍然较低。这主要是由于原材料及耗材的采购成本占据了收入的绝大部分,比重均在70%以上。这些原材料主要包括电子元件、车规级芯片、印刷电路板和摄像头模组等,这些关键零部件的采购价格波动对公司的成本控制产生了较大影响。

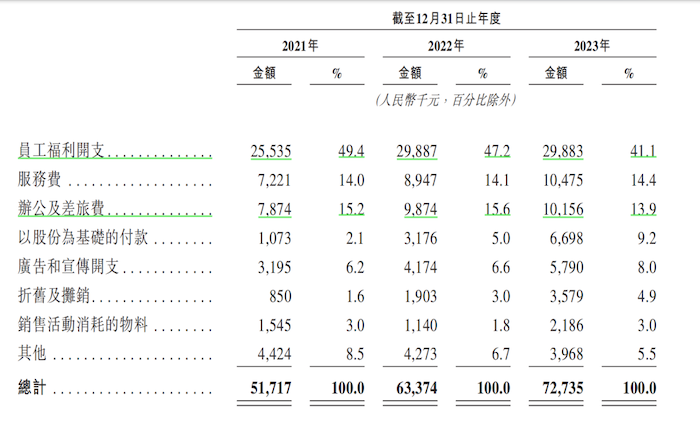

除了原材料成本外,佑驾创新还需面对大额的销售和研发开支。报告期公司销售开支占收入的百分比分别为29.5%、22.7%和15.3%;研发开支占收入的百分比分别为46.9%、49.9%和31.5%。

具体来看,2023年佑驾创新的销售开支已有大幅减少迹象,销售开支构成中,以股份为基础的付款增加的情况下,缩减了员工福利开支和办公及差旅开支占比,公司表示,为了扩大客户群,公司销售开支可能会因推广和营销活动而增加。

此外,佑驾创新的研发开支也是导致公司亏损的另一大原因。员工福利开支是研发开支的“大头”,占研发开支的比例均超60%,主要是由于研发团队的增加。从boss直聘招聘平台来看,佑驾创新新招大量算法工程师、研发工程师等技术岗位多达56个。

已有股东提前“套现”离场

佑驾创新的历史可以追溯到2014年12月,联合创始人刘国清、杨广、周翔和王启程共同创立。创立以来,这家公司便凭借其前瞻性的技术理念和强大的创始团队吸引了业界的广泛关注。

在其成长过程中,佑驾创新不断吸引着资本市场的目光。从2015年3月至2023年11月,公司共完成了17轮投资,背后股东阵容豪华,包括阿里CEO兼董事吴泳铭、四维图新、中金资本、普华资本、东风资管、华勤技术、元璟资本(由吴泳铭创建)等几十家知名机构。

随着多轮融资的完成,佑驾创新的估值也水涨船高。截至2023年11月最后一轮投资后,佑驾创新的估值为53.48亿元。

然而,在成功登录资本市场之前,已有多位股东选择提前转让股权以实现“套现”。

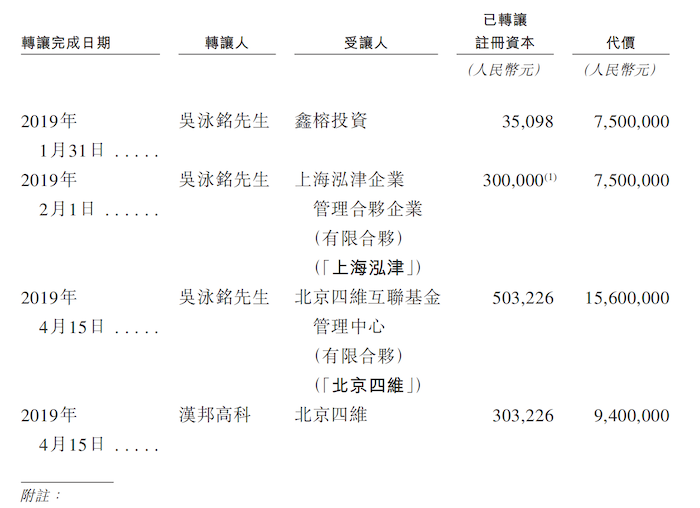

例如,在2015年3月的天使轮融资中,吴泳铭两次以250万元、200万元分别认购公司14.71万元、8.65万元注册资本,单价分别对应17.00元/注册资本、23.12元/注册资本。2019年1-4月,吴泳铭分别向鑫榕投资、上海泓津、北京四维转让持有的佑驾创新注册资本,累计套现3060万元。

除了吴泳铭之外,还有其他股东也选择了类似的道路。2016年8月,佑驾创新完成了Pre-A2轮融资,北京汉邦高科数字技术股份有限公司(下称:汉邦高科)以1000万元的代价认购公司增加的注册资本96117元。

随后在2019年4月、2020年10月将所持佑驾创新注册资本转让给北京四维、嘉实盛启、嘉实盛德、嘉实盛烜,代价分别为940万元、626.73万元、795.32万元和569.75万元,合计“套现”2931.8万元,转让完成后汉邦高科退出股东阵容。

韬略基金在2019年4月公司B1轮融资时以2000万元认缴佑驾创新注册资本50万元入股公司,单价为40元/注册资本。2022年5月将32.52万元注册资本、2.32万元注册资本分别转让给湖北凯辉、吉佩新盛,代价合计3000万元。转让完成后退出佑驾创新股东阵容。