界面新闻记者 |

又有上市公司存放在集团财务公司的资金爆雷了。6月18日晚间东方集团(600811.SH)曝出合计逾16亿元资金被“锁”在集团财务公司。交易所紧急下发监管函,直指相关资金是否被控股股东挪用。

6月19日,东方集团工作人员告诉投资者:“这件事情对我们公司正常经营是有一点影响的, 今天公司管理层、大股东和集团财务公司开了一天的会,正在协商解决。我们在东方财务公司存了超16亿元,对方也给我们子公司贷款了6.6亿元,目前财务公司主要是缺头寸,资金调度不过来,只是暂时性的,并不是控股股东占用了上市公司资金。同时,我们也不希望公司退市,具体有结果我们会及时公告。”

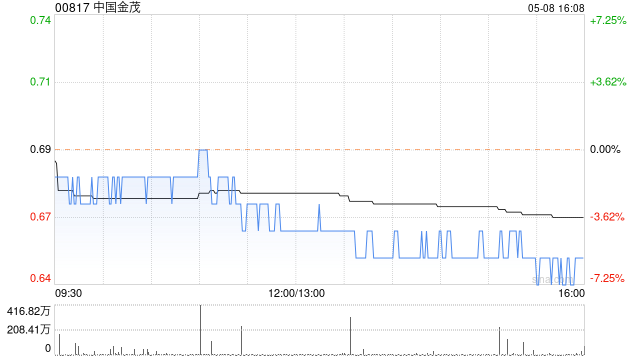

6月19日,东方集团股价直接一字跌停,收盘报1.22元/股,直逼“1元红线”,市值不足45亿元。截至3月末公司股东户数10.4万户。

6月19日晚间,东方集团紧急发布公告称,公司于2024年6月19日收到控股股东东方集团有限公司及公司实际控制人张宏伟 《关于化解财务公司相关风险的承诺函》,东方集团有限公司作为东方财务公司控股股东,其与实际控制人张宏伟拟采取资产处置等方式支持东方财务公司化解流动性资金不足问题,保证公司在东方财务公司存款的安全性、流动性。

界面新闻发现,截至2023年末东方集团超七成资产属于受限状态,其背后的“东方系”日子也不好过。

六成资金被锁 现金流承压

6月18日晚间东方集团突然自曝,近日,公司收到东方集团财务有限责任公司书面回函,因东方财务公司近期流动性暂时趋紧,公司及子公司在东方财务公司存款出现大额提取受限情形。

截至2024年6月17日,公司及子公司在东方财务公司存款余额16.4亿元,公司及子公司在东方财务公司贷款余额6.66亿元, 存贷差约为9.74亿元 。

此暗雷埋于2年前。2022年6月23日,公司股东大会通过了《金融服务框架协议》,由东方财务公司为公司及合并报表范围内子公司提供金融服务,包括但不限于资金结算、存款、综合授信、委托贷款等业务。上述《金融服务框架协议》协议有效期自2021年年度股东大会审议通过之日起三年。

界面新闻了解到,该财务公司于1992年取得黑龙江省工商行政管理局颁发的法人营业执照,1994年3月26日经央行批准开始正式经营金融业务。财务公司现有注册资本金30亿元人民币,其中东方集团有限公司注资16.63亿元,占比55.43%;东方集团股份有限公司注资9亿元,占比30%;东方集团产业发展有限公司注资4.37元,占比14.57%。

截至2023年12月31日,东方财务公司资产总额82.45亿元,净资产32.94亿元;2023年实现营业收入8,066.96万元,净利润1,022万元。

此次16亿元资金被锁财务公司,让东方集团承压。

其一,16亿元资金背后是东方集团将自己超六成的资金存进了该财务公司。数据显示,截至2024年一季度末,该公司账上货币资金达25.02亿元,存入东方财务公司的资金占当期货币资金的比重达65%,另有货币资金不超过8.42亿元。

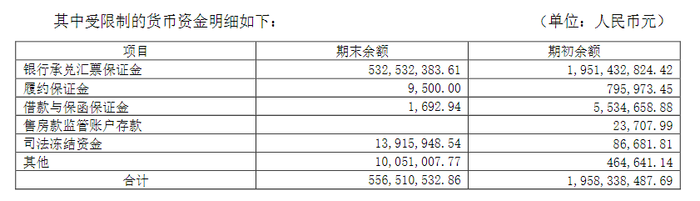

该公司2024年一季度财报并未披露受限资金的情况,仅从2023年年报看,截至2023年末东方集团账上货币资金达31.79亿元,受制于银行承兑汇票保证金、司法冻结资金等原因, 其中17%的资金已经受限,即彼时就有5.57亿元无法自由使用。

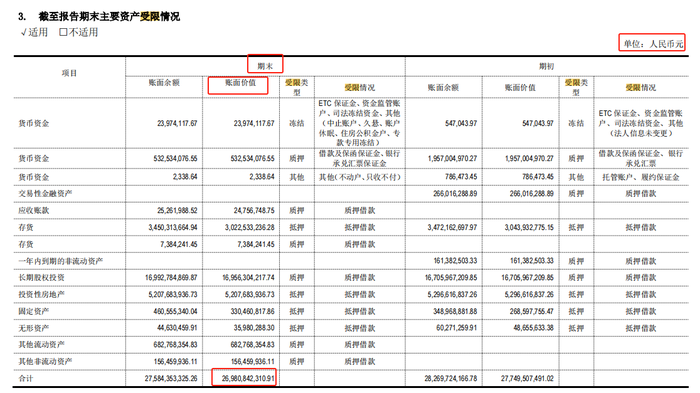

其二,存款被锁仅是问题之一。包括货币资金在内,截至2023年末东方集团超七成资产均属于受限状态。

界面新闻发现,截至2023年末,该上市公司资产受限合计达269.81亿元,占当期总资产比重约71%,占当期净资产比重高达164%。这其中包括存货、长期股权投资、投资性房地产、固定资产和其他流动资产等,而这些资产主要用于抵押贷款。

其三,数亿元货币资金无法支取的同时,该上市公司现金流压力不小。

截至2024年一季度末,该公司资产负债率55.62%,短期负债高达69.25亿元,一年内到期的非流动负债达57.65亿元,即1年内要偿还的真金白银就达127亿元。此外长期借款还高达31.68亿元。2024年一季度主营业务沉淀的资金也并不多,其经营性净现金流仅为0.18亿元。

截至今年一季度,公司实现营业收入4.13亿元,同比下降78.74%,实现归母净利润1.72亿元,同比增长78.65%。

6月18日,东方集团称,公司及子公司在东方财务公司存款大额提取受限,将增加公司短期流动资金周转压力,对公司生产经营和偿债能力产生不利影响。公司已要求东方财务公司采取积极措施化解风险,并将持续监督东方财务公司实施风险化解措施的落实情况。如东方财务公司未能及时化解相关风险,公司将采取积极措施依法保障公司的合法权益。

6月19日,东方集团股价直接一字跌停,收盘报1.22元/股,直逼“1元红线”。一旦公司收盘价在连续20个交易日均低于1元,按照相关规则将被交易所强制退市。

ST亿利就是前车之鉴。

- 回顾ST亿利的案例,4月下旬ST亿利存放在亿利财务公司的39.06亿元存款开始“暴雷”,4月23日ST亿利对公司存放财务公司存款计提货币资金信用减值准备约4.2亿元,占货币资金余额的9.7%。

- 截至2024年6月7日,ST亿利存放在亿利财务公司的39.06亿元货币资金的用途主要是向控股股东亿利集团及其关联方发放贷款,ST亿利获悉相关贷款已被划分为次级贷款(不良贷款的一种),公司存款存在重大可收回性风险。

- 截至目前,ST亿利股票已锁定交易类强制退市。

6月19日东方集团工作人员表示:“就公司及子公司在东方财务公司存款出现大额提取受限问题,今天公司管理层、大股东和集团财务公司开了一天的会,正在协商解决。”

6月19日晚间东方集团就紧急披露了应对方案。公司公告称,东方集团有限公司及实际控制人张宏伟同意通过处置其所持有的联合能源集团(0467.HK)部分股权、UEP 风能(私人) 有限公司股权等资产回笼资金,支持东方财务公司解决短期流动性趋紧问题,保证上市公司及子公司在东方财务公司存放资金的流动性和安全性,确保上市公司利益不受损失。 东方集团有限公司及实际控制人预计上述安排将在未来3-6个月内完成。

同时,为支持上市公司发展,上市公司实际控制人张宏伟于2023年4月至11月期间以其全资子公司持有的联合能源18.57亿股为上市公司23.5亿元贷款提供了股权质押担保,目前相关担保仍在存续中。如存在东方财务公司流动性问题影响上市公司偿还相关贷款的情形,张宏伟同意以前述质押股权处置款项代为偿还上市公司相关债务。

“东方系”现身 总资产逾750亿元

针对东方集团16亿元资金被锁财务公司的事件,6月18日晚间,交易所紧急下发监管函,剑指相关资金是否被控股股东挪用。

- 交易所表示,公司需自查在关联财务公司的存款存放和使用情况,本次存款大额提取受限,相关资金是否被控股股东及关联方挪用,是否构成非经营性资金占用,前期信息披露是否真实、准确、完整。

- 其次,公司需全面梳理与控股股东及关联方之间的业务、资金往来及担保等情况,自查是否存在应披露未披露的重大事项,是否存在资金占用、违规担保等问题。

- 再次,公司控股股东及关联方应规范与上市公司的业务及资金往来,维护上市公司独立性,不得以任何方式套取上市公司资金,不得以任何方式侵占上市公司利益。

此前《【深度】高存低贷,财务公司成上市公司隐秘的“资金黑洞”》报道中指出,多元化运作往往使得集团有很强的资金归集动力。这些集团公司的多元化扩张意味着对资金需求量巨大,伴随着这些公司的行业周期下行或扩张不及预期,又加剧了其资金需求,上市公司可能沦为集团的“融资工具”。

东方集团成立于1989年,于1994年上市,注册地址在哈尔滨市,主营业务为大米加工销售、油脂加工销售、豆制品加工销售、农产品购销及农业供应链服务等,实际控制人系张宏伟。据Choice 数据,截至3月31日,张宏伟通过西藏东方润澜实业投资有限公司、东方集团有限公司直接持有上市公司30.11%的股份。

东方集团的控股股东东方集团有限公司,又是什么来头?

张宏伟以东方集团有限公司为核心构建起了庞大的“东方系”,跨界多个业务领域。

天眼查显示,截至2023年上半年,东方集团有限公司总资产达752.81亿元。官网显示,东方集团有限公司参控股四家上市公司:东方集团、联合能源集团(00467.HK)、民生银行(600016.SH、01988.HK)、ST锦港(600190.SH、900952.SH),主要投资和经营现代农业及健康食品、石油天然气及新能源、信息安全、金融、资源物产、港口交通、新型城镇化开发七大产业。

东方集团有限公司称,自己以投资控股型为企业集团发展模式,以资源行业为主要投资运营目标,以资产经营和资本运营互动为经营理念,以战略联盟的创新与管理为战略核心,成为具有东方特色优势的跨国企业集团。

多元化经营背后,“东方系”的日子并不好过。

天眼查数据显示,作为东方系的大脑中枢,东方集团有限公司的业绩并不算优。2022年营收近924亿元,但净利润却亏损3.18亿元。 截至2023年6月末,营收达约320亿元,净利有所好转,达13.49亿元。

同时,东方集团有限公司的资金链也不容乐观。天眼查数据显示,截至2023年上半年,东方集团有限公司的资产负债率达64.54%,其中长期借款达71.38亿元,账上货币资金为75.05亿元。应收账款及应收票据高达71.29亿元。

此外,天眼查披露的数据显示,东方集团有限公司从2019年至2023年上半年,投资活动现金流净额均处于流出状态,说明企业在投资活动上支出的现金较多,2022年末这一数字还达38.63亿元。

同时该公司筹资活动净现金流常年为负,2022年该数字为-19.84亿元,2023年上半年为-22.02亿元。市场人士表示,筹资活动净额为负这说明企业投入的资金大于了获取的资金,可能说明公司偿还了大量债务,以及进行了利润分配。

从东方集团有限公司的资产分布来看,截至2023年上半年,东方集团有限公司长期股权投资高达165.58亿元,投资性房地产达52.97亿元,油气资产达135.01亿元,存货达75亿元。

东方系参股的其他上市公司近况如何?

ST锦港被曝出财务造假。

其主营业务为港口综合运输服务。具体包括石油及制品、粮食、集装箱、煤炭等货物的装卸、运输、仓储等。

截至2024年一季度末,东方集团直接持有ST锦港2.91%的股份。目前该公司无实控人,不过这家公司被曝出造假四年,虚增营收86亿元,虚增利润1.8亿元,2024年5月31日公司收到证监会下发的《行政处罚及市场禁入事先告知书》。2024年一季度该公司营业收入5亿元,同比下降43.28%,归母净利润2200万元,同比下降14.19%。

另一家参股的港股上市公司联合能源集团业绩大幅下滑,在资本市场的表现也一般。

联合能源集团是主要从事石油及天然气业务的香港投资控股公司。该公司通过三大分部运营。勘探及生产分部在巴基斯坦,从事原油及天然气勘探及生产相关业务。石油开采分部在中国,从事原油生产相关业务。油田支援分部采用专利技术提供油田支援服务及从事相关业务。

据Choice 数据,截至2023年年末,“东方系”实控人张宏伟直接持有 联合能源集团 57.45%股份。该公司去年亏损超17亿港元,同比由盈转亏。截至6月19日收盘,公司股价报0.56港元,市值为146亿港元。

参股公司民生银行近年也没以前宽裕。

当前民生银行无实际控制人,截至今年一季度末东方集团直接持有该公司股份仅为2.92%。2020年-2023年,民生银行营收四连降;净利润在2020年同比大降36.25%,此后有所好转,但远远低于2019年的水准。今年5月以来该公司历经中高层调整、停售大额存单、再诉泛海系等事件。2024年一季度,民生银行营收342.73亿元,同比下降6.80%;归母净利润134.31亿元,同比下降5.63%。

据民生银行披露,截至2023年末,东方集团股份有限公司及其关联企业在民生银行及附属公司的贷款余额为95.99亿元。

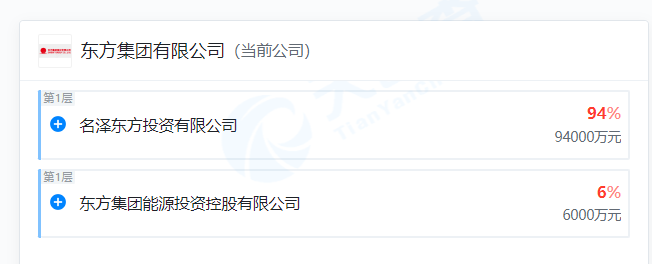

东方集团和背后的“东方系”,掌舵人正系张宏伟。天眼查显示,张宏伟通过100%持有名泽东方投资有限公司而间接持有东方集团有限公司94%的股份。

公开资料显示,张宏伟,1954年生,黑龙江省哈尔滨市人,硕士,高级经济师。现任联合能源集团有限公司董事局主席、东方集团有限公司董事局主席。曾任东方集团股份有限公司名誉董事长、董事,锦州港股份有限公司董事长,在2003年至2020年担任民生银行副董事长。

张宏伟是富豪榜上的常客。

2021年4月,福布斯全球富豪榜发布,张宏伟以36亿美元财富位列榜单第831位。

2022年3月,以345亿财富位列《2022家大业大酒·胡润全球富豪榜》第607名。

2022年,以24亿美元财富位列《2022年福布斯全球亿万富豪榜》第1292位。

2022年,以335亿人民币财富位列《2022年衡昌烧坊·胡润百富榜》第149位。

2023年3月23日,以295亿元财富位列《2023胡润全球富豪榜》第708位。

2023年10月,张宏伟以345亿元人民币财富位列《2023年·胡润百富榜》第140位。

2024年3月25日,张宏伟以300亿元人民币财富位列《2024家大业大酒·胡润全球富豪榜》第812位。