界面新闻记者 |

出狱十余年后,有着“中国超市之父”称号的张文中决定重返资本市场。

4月30日,张文中控股超58%的多点数智有限公司(下称“多点数智”)向港交所递交招股书;这是该公司第三次冲刺港股IPO,截至5月26日未有更多进展消息。

界面新闻了解到,此前,多点数智已经分别于2022年12月、2023年6月两度递交过港股上市申请材料,但均因申请满6个月无明显进展而“失效”。

物美创始人张文中再创业,6年获腾讯、IDG等融资超51亿元

在中国零售商业史上,张文中是无法回避的一环。在2024年3月25日发布的《2024胡润全球富豪榜》中,张文中以200亿人民币财富位列榜单第1274位。

1994年,张文中创立物美超市并将其打造成全国性的连锁超市。2003年,物美赴港上市,成为内地民营零售第一股,一度占据北京35%的零售市场份额。2006年,物美拥有门店超500家,成为全国最大的民营零售企业。张文中因此一度被业内称为“中国超市之父”。

遗憾的是,2009年,张文中被指控犯诈骗、单位行贿和挪用资金罪而入狱,直到2013年才出狱,2018年获最高人民法院宣判无罪。这期间,物美超市逐渐掉出国内零售业第一梯队,最终于2015年从港交所私有化退市。与此同时,2013年,刚出狱的张文中就决定用技术改变传统零售企业,作为其第二次出发的目标。2015年,多点数智成立。

多点数智自称是中国及亚洲零售数字化解决方案服务商,提供服务涵盖采购及供应链管理、门店及总部管理到营销及全渠道销售等,目前覆盖便利店、百货商店,超市及专卖零售商等主要零售业态。根据弗若斯特沙利文资料,于2023年,按收入计算,该公司是中国最大零售数字化解决方案服务商,及按商品交易总额计算,该公司是中国最大零售云解决方案服务商。

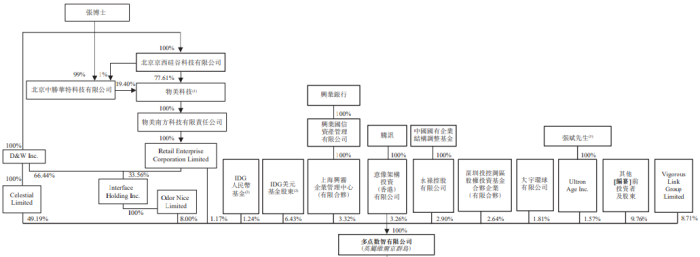

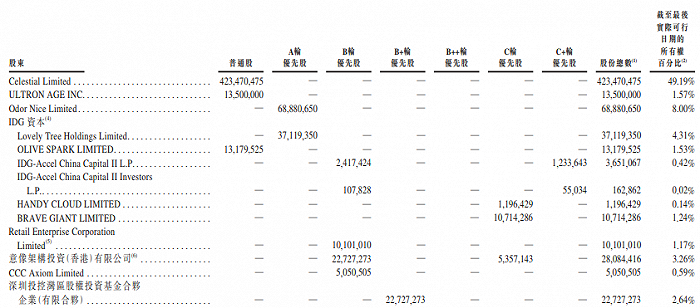

招股书显示,截至目前,张文中通过物美科技、CelestialLimited、OdorNiceLimited及其它实体合计控制多点数智58.36%股份,为公司控股股东。2022年,张文中卸任多点数智董事会主席,目前仅担任公司高级顾问。张文中的外甥张峰为公司联合创始人,担任其执行董事兼总裁。

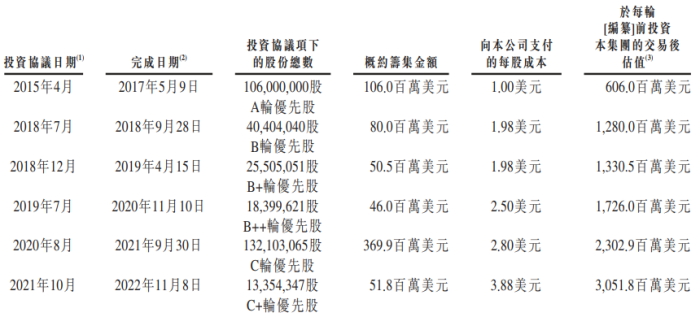

成立以来,多点数智经历六轮融资,合计融资额超7亿美元(折合人民币约51亿元),期间陆续获得腾讯、IDG资本、中国国有企业结构调整基金及深圳投控湾区股权投资基金合伙企业等投资。

至今累亏超66亿元、净负债近68亿元

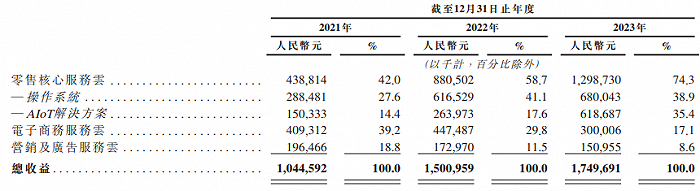

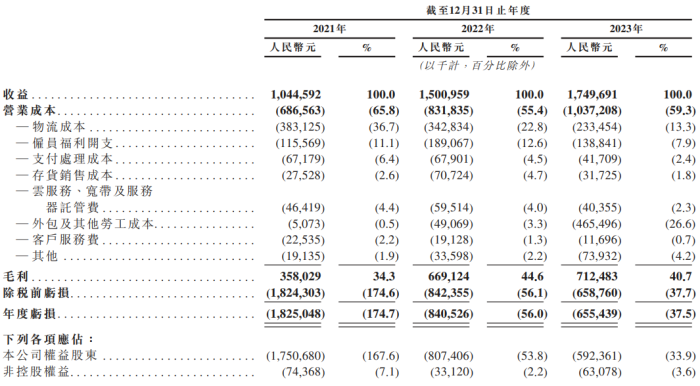

2021年、2022年、2023年,多点数智实现收益分别为10.45亿元、15.02亿元、17.5亿元;录得毛利3.6亿元、6.69亿元、7.13亿元;实现毛利率分别为34.3%、44.6%及40.7%。

其中,该公司超七成收入来自零售核心服务云解决方案业务,于2021年至2023年分别收益4.39亿元、8.81亿元、12.99亿元,占公司总收益比例分别为42%、58.7%及74.3%。另有近两成收益来自其电子商务服务云解决方案业务,收益分别为5.09亿元、4.48亿元、3亿元,分别占同年总收益的39.2%、29.8%及17.1%。

但多年来,该公司巨亏局面未能扭转。招股书显示,2021年至2023年,多点数智分别产生净亏损18.25亿元、8.41亿元、6.55亿元,近三年累计净亏损额约为33.21亿元。

多点数智招股书显示,截至2023年12月31日期累计亏损66.02亿元。公司称,于往绩记录期开始前的累计亏损34.47亿元乃主要由于与电子商务服务以及AIoT解决方案相关的成本及开支,以及对操作系统研发的投资。2022年4月,多点数智就出售DFI Digital等录得出售收益1亿元,改善了其2022年的净亏损。

该公司于2024年4再次完成重组,剥离营销及广告云解决方案项下的在线广告服务;重组后将继续经营线下广告及营销服务,“我们认为剥脱机上广告服务以专注发展我们的策略性业务,并将合约安排的相关法律及监管风险减至最低,符合我们的最佳利益。”

招股书显示,2021年至2023年,多点数智透过重组剥离的广告及营销服务云下的在线广告业务所产生的收益分别为1.96亿元、1.73亿元、1.46亿元,分别占当年总收益的18.8%、11.5%、8.3%。

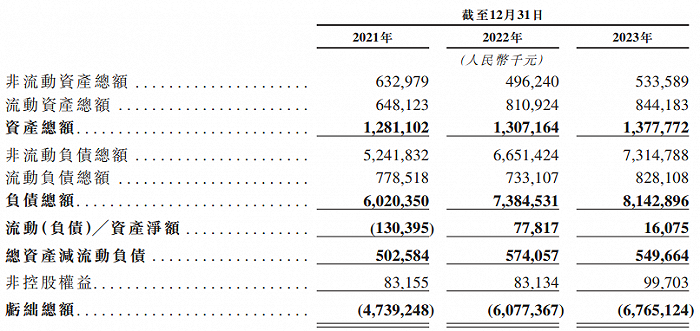

不容忽视的是,连续亏损情况下,多点数智资金情况难言宽裕。截至2021年、2022年及2023年12月31日,该公司的经营活动所用现金净额分别为12.75亿元、2.06亿元、1.79亿元,均主要归因于年内亏损。

多点数智表示,展望未来,鉴于截至2023年12月31日的净经营现金流出,“我们预计实现长期盈利并改善现金流状况,同时实施一系列成本控制及效率提升措施提高我们的整体收益,包括优化劳工结构,整合雇员职责;精简IT基础设施,降低云运营成本;及重新设计办公空间,缩减租赁支出。”

2021年至2023年,多点数智分别录得净负债47.39亿元、60.77亿元、67.65亿元。该公司解释称,净负债主要由于此前投资发行的可转换可赎回优先股,2021年、2022年及2023年分别为51.37亿元、63.79亿元及69.66亿元,由于可转换可赎回优先股于此次发行后自动转换为普通股,其将由负债重新指定为权益,从而使净负债状况转为净资产状况。

招股书显示,截至2023年12月31日,多点数智录得现金及现金等价物5.33亿元。该公司称,经考虑可用的财务资源,包括港股IPO估计募资额、经营所得现金流量、可用的银行融资、手头现金及现金等价物、按公允价值计入损益的金融资产,董事经审慎详细查询后认为公司及附属公司拥有充足的营运资金以满足目前及自本文件日期起未来12个月的需求。

按照规划,该公司拟将此次港股IPO募资用于开发新应用程序及新服务模块,与公司业务扩张相关的人才招聘,选择性地寻求与公司自然增长策略互补的战略合作、投资及收购(尤其是能够补充产品供应、增强技术能力及巩固市场地位的战略合作、投资及收购),扩大公司销售网络并进一步加强品牌声誉,以及营运资金及一般企业用途等。

超七成收入来自物美、麦德龙等关联方

备靠物美等大树好乘凉,但高额的关联交易却是多点数智冲刺IPO时绕不开的一关。

招股书显示,截至2023年12月31日止年度,该公司已为677家客户提供服务。于2021年、2022年及2023年,净收益留存率(指经常性客户(不包括消费者)产生的收益除以所有客户(不包括消费者)在上一期间所产生的收益)分别为208%、140%及114%。

其中,于2022年及2023年,多点数智的整体净收益留存率分别为140%及114%,而关联实体的净收益留存率分别为151%及122%。于2023年,该公司的整体净收益留存率与2022年相比有所下降,主要是由于若干客户选择自营O2O电子商务业务导致O2O平台服务费减少;通过公司的O2O平台为若干零售商客户处理的商品交易总额及下达的配送订单数量减少;及广告客户减少广告部署。公司称,计划采取一系列措施以改善净收益留存率。

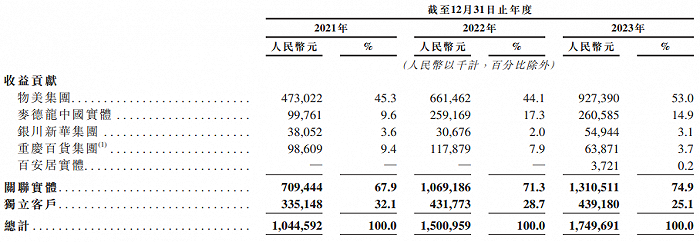

不过,多点数智七成收益主要是物美集团、麦德龙中国实体、重庆百货集团、银川新华集团及百安居实体等公司关联方带来的。招股书显示,2021年、2022年及2023年,多点数智五大客户产生的收益分别占同年总收益的70.2%、76.6%及81.7%;该期间其关联实体分别贡献收入比例分别是67.9%、71.3%、74.9%。

其中,2021年至2023年,多点数智来自其最大客户物美集团的收益分别4.73亿元、6.62亿元、9.27亿元,分别占总收益的45.3%、44.1%及53%。此外,该公司来自麦德龙中国实体的收益占比分别是9.6%、17.3%及14.9%,来自重庆百货集团的收益占比分别是9.4%、7.9%及3.7%,来自银川新华集团的收益占比分别是3.6%、2.0%及3.1%,

“尽管我们计划扩大及多样化我们的客户群,我们仍然预计在可见的未来依赖我们的主要客户。特别是,我们预计物美集团将继续占我们收益的绝大部分。”该公司招股书坦言。

多点数智解释称,尽管于往绩记录期间关联实体对本集团公司的收益贡献相对较高,但并无过度依赖关联实体经营公司业务;“我们认为,本集团与关联实体之间的业务关系属互惠互利及互相依赖。通过与关联实体的广泛合作,我们对其零售业务有深入的了解。凭借此知识,我们通过专有的DmallOS系统提供定制化解决方案,以应对各种营运挑战。此外,我们的DmallOS系统能够持续优化。鉴于相关实体营运的规模及复杂性,我们认为其依赖我们的系统及服务。”